ここに来て、EVシフト(従来のガソリン車から電気自動車への移行)を促す主要国・地域の取り組みが勢いを増してきた。中でも米国の動きは顕著だ。

一足早く2035年までにハイブリッド車を含む内燃エンジン車の新車販売を禁止する方針を打ち出したEU(欧州連合)に続いて、米カリフォルニア州の環境当局も8月、このEUとほぼ同様の新たな規制案を可決した。

今回、カリフォルニア州・大気資源委員会(California Air Resources Board:CARB)が可決した新たな規制案では、2035年までに段階的に「温室効果ガスを排出しないクルマ(zero emission vehicle:ZEV)」とプラグイン・ハイブリッド車(Plug-in Hybrid Vehicle:PHV)の割合を高めていく。

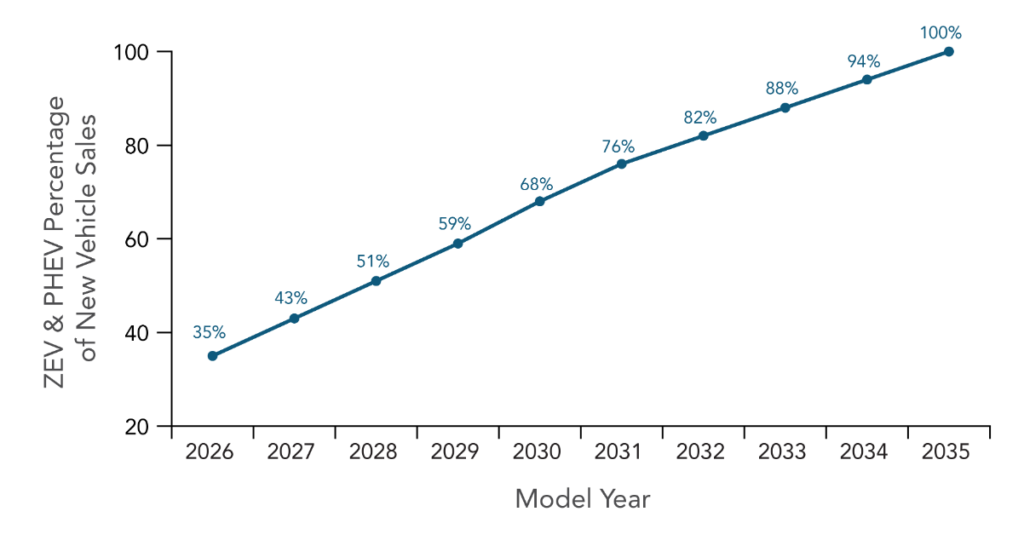

具体的には自動車メーカー各社に対し、新車として発売する乗用車のうちZEV/PHVの占める割合を2026年までに35パーセント、2030年までに68パーセント、そして2035年までに100パーセントにすることを義務付ける(図1)。

出典:https://ww2.arb.ca.gov/news/california-moves-accelerate-100-new-zero-emission-vehicle-sales-2035

また、この規制でZEVとして認められるのは、車載電池のみで動く純粋な電気自動車(Battery Electric Vehicle:BEV)と燃料電池車(Fuel Cell Vehicle:FCV)の2種類。これに加えて、車載電池のみで50マイル(約80キロメートル)以上を走ることのできるプラグイン・ハイブリッド車も新車販売が許される。

これらのうち、PHVは厳密には内燃エンジンを搭載したハイブリッド車の一種だ。冒頭に挙げたEUの規制では、2035年までに、このPHVの新車販売も禁止される見通し。一方、今回のカリフォルニア州の規制では、車載電池だけでもある程度の距離を走行できることを条件に、ある種妥協の産物としてPHVは容認された格好だ。

ただ、最近は中国や欧米をはじめ世界的にBEVの販売台数が急増しており、近い将来は、こうした純粋な電気自動車がZEVの主流になる可能性が高い。つまり、カリフォルニア州の規制案は事実上、従来のガソリン車から電気自動車への移行を促していると見ることができる。

カリフォルニア州の排ガス規制はどの程度の影響力を有するのか

この新たな制度は、単にカリフォルニアという米国の一州を超える波及的な影響力を有している。同州は1962年、全米に先駆けて、いち早く自動車の排ガス規制に乗り出したことで知られる。これは1963年に米国の連邦議会で可決された「大気浄化法(Clean Air Act:CAA)」と呼ばれる全米レベルの排ガス規制に先んじていた。

こうした歴史的な経緯から、同州は現在に至るまで、米国議会で可決された連邦法を放棄(waiver)して、(内容的には、より厳しい)州独自の排ガス規制を導入することが事実上認められている。この際には米国大統領がそれを公式に許可する必要があるが、これまでの大統領はこうしたカリフォルニア州の言わば「特権」を例外なく認めてきたのだ。

ところが、2017年にホワイトハウス入りしたトランプ大統領だけは、この慣例に反してカリフォルニア州独自の排ガス規制を認めようとしなかった。2018年8月、トランプ政権はカリフォルニア州独自の排ガス規制を否定する「SAFE車両規制」を発表し、同州の伝統的な特権を奪い去ったのである。

これに対し現職のバイデン大統領はまず間違いなく、今回のカリフォルニア州独自の規制案を認めると見られている。伝統的にこうしたカリフォルニア州の環境規制に関する動きは、同じく民主党の支持基盤であるニューヨーク州やマサチューセッツ州をはじめ16の州に波及してきた。従って、今回の新たな排ガス規制とほぼ同様の制度が、これら16州で導入されるのは時間の問題と見られている。

となると、2035年までにガソリン車の新車販売を事実上禁止するのは総計17州に及ぶことになるが、これは全米自動車市場の約3分の1に該当する。つまり今回のカリフォルニア州の排ガス規制は、その波及効果において相当の影響力がある。

これに対し、主に共和党の支持基盤である17州の司法長官らがカリフォルニア州の特権を取り消すための訴訟手続きを既に開始しており、今回のCARBによる排ガス規制案が最終的に確立された制度として効力を発揮することになるかは未だ予断を許さない。

また、これら先進的なカリフォルニア州の動きは単に米国内に止まらず、日本や欧州、中国、韓国など諸外国の政府や自動車産業の関係者も関心を寄せるなど、世界的な影響力を有していると見られている。

米国・大型税制改革の目玉はEVシフト

以上のような州レベルの排ガス規制は、同じく今年8月に可決・施行された米国の連邦法が目論むEVシフトにさらなる勢いを与えた格好だ。

「インフレ抑制法(Inflation Reduction Act)」と呼ばれる同法は、昨今の激しいインフレに悩まされている米国民への受けを狙った呼称とは裏腹に、実際には総額4300億ドル(60兆円以上)にも上る包括的な歳入歳出改革法だ。

中でも気候変動対策の一環として、EV(電気自動車)の市場拡大を促すための条項が注目を浴びている。

具体的には消費者が新車のEVを購入するに際して、最大7500ドル(100万円以上)の税額控除を受けることができる。これは課税所得ではなく、それに税率をかけて算出される実際の所得税から7500ドルが減額されることを意味するので、事実上のEV購入補助金に等しい。中古EVに対しても同様に、最大4000ドルの税額控除が適用される。

ただし、これらの税制優遇を受けるには、消費者側に個人で年収15万ドル、共働き夫婦等の家庭で同30万ドル以下という条件が課せられる。また新車の普通乗用車(EV)であれば価格5万5000ドル以下、ピックアップトラックやSUVなら同8万ドル以下という条件がついている。

この新法はまた、自動車メーカー等が米国内にEVやバッテリー(車載電池)の工場を建設したり、そのサプライチェーン(部品供給網)を確立するに際しても、それらを政府からの融資などで資金的に援助する。ただし、外国で生産された車(EV)や一部の中国製部品を搭載した車などは税額控除や資金援助の対象外となる。

さらに遅くとも2024年以降、同法の優遇措置を受けるためには、バッテリー部品の一部を米国あるいはカナダから調達しなければならない。また、それに使われるリチウムやニッケルなど主要鉱物は、米国あるいは米国と自由貿易協定を交わした国から調達したものに限られる。

これらの事細かな条件がついているため、業界アナリストの多くは、この新法が実質的な効果を発揮するまでには数年の歳月を要すると見ている。それでも長期的にはEVの普及を促すであろう、と評価している。

自動車メーカーの反応は概ね好意的

これら州・連邦政府の動きに対し、米国の自動車メーカー各社は概ね肯定的な反応を示している。

たとえば最大手のGM(ゼネラルモーターズ)は広報部門を通じて「(今回のカリフォルニア州の規制案は)当社の事業計画と上手くマッチしている」とコメントしている。

実際、GMは既に2021年1月には、「2035年までに(ガソリン車を廃して)電気自動車のみを製造販売する」と発表するなど、今回のCARBによる排ガス規制と実質的にほぼ同じ目標を掲げていた。

GMは総額350億ドル(5兆円程度)をEVやそれと密接に関連する自動運転技術の開発に投じていく計画だ。既に、その第一弾として2021年12月、同社のピックアップトラック「ハマー(Hummer)」のEVバージョンを発売した。これは出力が約1000馬力、フル充電時の航続距離は約300マイル(460キロ)だが、価格は11万ドル(1500万円以上)とかなりの高額商品だ。

また、2023年の春には、同じくピックアップ・トラックのEV「シボレー・シルベラード(Chevrolet Silverado)」を発売する予定。こちらは価格が「4万ドル(560万円)〜」と比較的手ごろであるため、より多くの販売台数が見込まれている。

GMがEVシフトに注ぐ350億ドルの約3分の1は、同社がテネシー州やケンタッキー州などに建設するバッテリー工場の建設に費やされる。これら新工場は韓国のLGエネルギーソリューションとの合弁事業となるが、米国のエネルギー省から25億ドル(3500億円以上)の融資を受けることになっている。

GMはバッテリーやモーターなど主要部品を自主開発・生産するなど、今後のEV事業について(ある程度の)垂直統合型ビジネスを目指している。また同社のEVは「ウルティウム(Ultium)」と呼ばれる共通プラットフォーム(車台)を採用する。

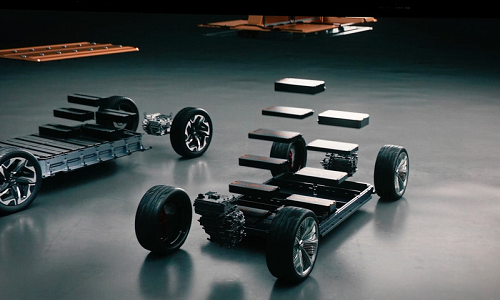

この共通車台上に、(クーペやセダン、ピックアップトラック、SUVなど)車種に合わせてバッテリー・モジュール(規格化された二次電池)の搭載個数を変えることで、全ての車種に対応できるという(図2)。

言うまでもなく、これらの準備にはある程度の時間がかかるが、一旦その体制が整えばEVの開発コストを抑え、より多くの機種を迅速に製品化できると見ている。

図2 米GMのEV用共通プラットフォームとモジュール化されたバッテリーの様子

出典:https://car.watch.impress.co.jp/docs/news/1378951.html

米国の自動車メーカーは何故、政府の排ガス規制や税制改革を歓迎するのか

一方、米国の自動車産業でGMに次ぐ第2位のフォード・モーターズは今年3月、事業体制を従来のガソリン車部門とEV部門の2つに分割した。2026年までに、EV部門の売上が世界販売全体の3分の1を占めるまでになることを目指している。

同社は今年5月、GMよりも一足早く普及価格帯のピックアップ・トラックEV「ライトニング(Lightning)」を発売した。価格は「4万ドル〜」と、(前述の)GMの「シルベラード」と同程度だ。フォードの発表によれば既に発売前から約20万人の購買予約が入っており、実際に発売されてから今年7月末までに約4400台が出荷されたという。

同社はその後、新型コロナ・パンデミックやロシアのウクライナ侵攻による資源価格の高騰を理由に、ライトニングの価格を6000〜8000ドル値上げする(ただし既に予約済みの顧客には適用されない)と発表したが、それでも客からの引き合いが衰える気配はないという。

GMやフォードなど米国の自動車メーカーが、州・連邦政府による排ガス規制や税制改革に肯定的な姿勢を示している理由がここにある。つまり、そうした政府の政策を待つまでもなく、すでに米国の一部消費者はメーカー各社のEVに強い購入意欲を示しており、序盤の売れ行きも好調ということだ。EVがよく売れるなら、それを後押しするという点で、政府による排ガス規制や制度改革はむしろ好都合と見ているのである。

フォードのライトニングは同社製ガソリン車の人気モデル「F-150」のEVバージョンだ。つまり最初からEVとして設計された車ではなく、むしろガソリン車の車体から内燃エンジン等を取り外して、その車台にバッテリーやパワートレイン(モーターや動力伝達部)などEV用の主力部品を取り付けた格好になっている。

このため、元々車体前方のエンジンが搭載されていた場所は、EV化された後はトランクになっている(写真1)。これは「前方のトランク(front trunk)」の略称で「フランク(frunk)」と呼ばれる。

出典:https://www.businessinsider.com/ford-f150-electric-lightning-frunk-best-feature-2022-5

EVは既存ガソリン車の「焼き直し」でいいのか

フォードがGMよりも一足早く(普及価格帯の)ピックアップトラックEVを発売することができたのは、既に商品化されていたガソリン車の人気モデルをEV化したからだ。言うまでもなく、こうした方がゼロからEVを開発するよりも製品化に時間がかからない。

このようにフォードが先を急いだのは、世界のEV市場で首位を走るテスラを意識してのことだ。テスラは2023年に同社初のピックアップ・トラック「Cybertruck」を発売すると見られている。ピックアップ・トラックは米国の消費者に最も人気のある車種であり、自動車市場に占める割合は極めて大きい。フォードとしては、テスラがそこに参入する前に自社製EVを発売して楔を打ち込んでおきたかったのだ。

ただ、この「ライトニング」のようにガソリン車をEV版に改造するだけで本当に十分なのか、という疑問は残る。本来、電気自動車とガソリン車は(外見こそ同じだが中身は)根本的に異なるものであり、EVにはそれに最も適した部品や車体構造の設計が求められるはずだ。

たとえば、EVでは(ガソリン車の内燃エンジンとは対照的に)電気モーターの起動時から最大限のトルクを発揮するためパワフルな加速感を体験できる。他方、タイヤの「転がり抵抗(rolling resistance)」も増すことから、バッテリーの消耗(エネルギー消費)が激しくなり、これが航続距離の低下につながる。

そこで「転がり抵抗」を最適化するために、EV用に開発される新型タイヤの成分として二酸化ケイ素(silica)を追加するケースもある。こうしたきめ細かな工夫や改良は、他にもハンドル(steering wheel)やブレーキをはじめ自動車の基本的部品のほぼ全てに及ぶと見られている。本来、ここまで追及しないと理想的なEVは実現できないはずだ。

前述のように「ライトニング」には20万人の予約が入るなど、少なくとも当初は事業的に成功しているが、今後、多くの消費者がそれを購入して実際に使い込んだ段階で、こうしたガソリン車の改造版に対する不満が吹き出す恐れもある。

このような製品設計の問題と並んで、EVビジネスに最も適した開発体制やサプライチェーン等も未だ明確には定まっていない。フォードは今のところ、ライトニングをはじめ同社製EVに搭載されるバッテリーやモーターを外部メーカーから調達しているが、いずれはGMのように、これら主力部品を自主開発する方針だ。しかし、このような垂直統合モデルが本当にEVの開発コスト・期間の削減、あるいは多機種化に適しているのか現時点で答えは出ていない。

これらの問題は今後、自動車メーカー各社が消費者の反応などを見極めながら正解を探していくしかない。政府による規制や制度改革によりEVシフトが加速する中、自動車メーカーは当面手探りで最適なビジネス・モデルを模索していくことになるだろう。

KDDI総合研究所リサーチフェロー 小林 雅一